当前播报:加拿大鹅Q4营收增长超30%,后续如何拿下更多“信任票”?

羽绒服行业正处在一个大混战的时代。有的品牌依托强势单品出海逆袭;有的品牌通过狂追当下Z世代的喜好,推翻经典设计;也有品牌“放下架子”在工厂忙起了特惠直播。在赛道愈发拥挤的背景下,羽绒服行业正在经历“地位”洗牌。

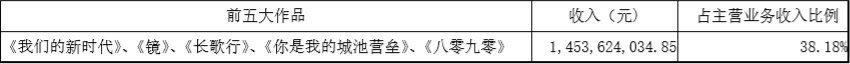

目前,我国羽绒服行业CR10(前十名市场占有率)达到43.62%。随着加拿大鹅、Moncler等奢侈品牌入局,品牌高端化趋势愈加显著,而且这些品牌已具有相当的影响力和增长体量。以加拿大鹅为例,其于2018年正式进入中国市场,并处于可持续增长状态。

近日,加拿大鹅公布了2023财年Q4财报(截至2023年4月2日)。财报显示,加拿大鹅Q4营收为2.932亿加元,同比增长31.4%,好于市场预期的2.57亿加元;归属于公司股东净亏损为310万加元,同比收窄65.9%。可见,加拿大鹅在Q4抗住竞争压力超出预期,也为后续发展做好了铺垫。

(相关资料图)

(相关资料图)

Q4营收增长,亚太市场、DTC业务强势造血

财报显示,2023全财年,加拿大鹅全球销售额超过12亿加元。从业务来看,几大板块全年表现良好。直营业务(DTC)营收为8.07亿加元,同比增长9%;批发营收为3.73亿加元,同比增长7.3%;其他业务营收为3590万加元,同比增长277.9%。其中,Q4延续了前几个季度的营收增长姿态。

对于Q4营收增长的原因,加拿大鹅董事长兼首席执行官Dani Reiss表示:“2023财年第四季度在大中华区与欧洲、中东与非洲区(EMEA)的带动下,我们的收入表现尤为强劲。”财报显示,加拿大鹅的主营市场基本都实现了营收增长,具体来看,加拿大营收为5520万加元,同比增长41.2%;美国营收为6750万加元,同比下降4.5%;亚太地区营收1.141亿加元,同比增长65.4%;欧洲、中东、非洲(EMEA)营收为5640万加元,同比增长27.3%。

可以看出,亚太地区做出主要贡献,而这离不开市场需求的逐步释放。据了解,随着消费复苏确定性愈发凸显,中国内地市场销售额第四季度同比增长约40%,这也进一步明确了整个亚太地区服饰市场的增长趋势,数据显示,服饰系列在亚太区的销售额相比去年同季度增长100%以上,收入接近1000万加元。

除了行业景气恢复之外,企业合理的经营模式也为营收增长助力。据了解,第四季度,加拿大鹅加速以消费者为导向的增长,进一步发展直营业务网络与快速拓展品类。

一方面,公司重点关注Z世代客户群体的需求,持续推出符合用户个性的品类,数据显示,2023财年,加拿大鹅非派克大衣品类受到市场欢迎,该品类销售额占总销售额的42.9%,高于2022财年的38.5%,产品优势显著。

另一方面,考虑到直面消费者的形式,将能与消费者建立更加紧密的联结,加拿大鹅持续推进DTC(直营)网络建设,打通“人、货、场”(消费者、产品及分销渠道),提升运营管理效率,快速将消费者体验、产品、渠道运营标准统一至各门店,目前该模式已取得越来越显著的效果。财报显示,Q4直营业务(DTC)营收为2.275亿加元,同比增长22.6%;批发营收为4550万加元,同比增长30.4%;其他业务营收为2020万加元,同比增长676.9%。

值得一提的是,营收的强势增长,也进一步改善了加拿大鹅的盈利水平,Q4亏损大幅受窄,无疑释放出积极的发展信号。不过,亏损的事实仍然存在,下一步,加拿大鹅可能要重点考虑的就是如何实现扭亏为盈了。

发力产品定位和品类,开拓中国市场扩大盈利空间

加拿大鹅难以盈利的问题,主要源于外部环境的激烈竞争以及内在经营方面还是有待改善。

以羽绒服这一品类为例,数据显示,2022年的“双11”预售首日销量TOP100羽绒服均价,已经由2021年的975元上升至1074元。 羽绒服高端化,正在成为行业头部品牌们争先挤进决赛圈的重要手段。如今,国内波司登、艾来依、太平鸟、海澜之家都纷纷朝高端羽绒服赛道迈进,这在一定程度上会挤占加拿大鹅的利润空间,比如,国盛证券统计,2022财年波司登产品线上有46.9%的产品定价达到1800元以上,毛利率也顺势提高到60.1%的历史新高。

值得注意的是,羽绒服价格上涨也与原材料成本提高密切相关。数据显示,2022年5-9月,95%白鹅绒的每公斤单价从680元左右涨到了721元;95%白鸭绒的价格也从400元/kg涨到了412元/kg左右,且这一趋势还在持续,使相关企业面临较大的经营压力。

而回归到加拿大鹅身上,由于在各地区主要以经营直营门店为主,运营成本不低,也使其难以打开更大的盈利空间。

据了解,2023年2月,加拿大鹅公布了一项五年战略增长计划。根据这项计划,加拿大鹅将于2028财年实现30亿加元收入,DTC业务占比达到总销售额的80%。再结合Q4业绩情况来看,加拿大要想获得更多的收益,可能还是需紧抓中国市场,尤其是在当前中国市场复苏势头强劲的形势下,更需把握机遇,从自身优势出发积极行动。

其实大多数中国消费者对加拿大鹅的印象,还停留在2018年。加拿大鹅自2018年进入中国市场,以万元售价,推高了国内羽绒服市场的天花板,填补了中国高端羽绒服市场空白。在众多消费者心中,加拿大鹅羽绒服代表保暖、潮流与奢侈,也颠覆了大众对臃肿羽绒服的刻板印象。

但近年来,不仅波司登、安踏等国产品牌在内卷羽绒服科技,Lululemon等海外品牌也同样虎视眈眈中国市场。据年报数据显示,在2022年,lululemon在全球新开81家高端羽绒服门店,其中有29家开在中国大陆,达到新开总量的近40%,目前中国大陆地区的门店总数达到101家。由此来看,加拿大鹅羽绒服的高端对手只增不减,所以除了内卷价格,还需找到高奢产品亮点,用于区别竞家。

Dani Reiss认为:以往(十年前),奢侈品与超高价位、铺张华丽、快速迭代联系在一起,现在更多地与产品制造过程、品牌所代表的意义以及如何给消费者赋能相关,因为消费者已意识到,价值并不一定要以物质的方式表现,奢侈品不应该只掌握在少数人手中。这似乎在向大众释放加拿大鹅的“可得性”,即奢侈品的奢侈点不仅仅在于价格,而在于工艺设计与艺术理念。当然,这需要加拿大鹅围绕消费者的真实需求提升产品力。

目前加拿大鹅已转型为多品类的高端生活方式品牌,除了消费者熟知的Snow Mantra派克大衣、Chilliwack飞行员夹克外,加拿大鹅还有雨衣、衣、针织品、羊毛衫、鞋履等多个品类。但站在消费者角度来看,多品类布局也需要高品质支撑。在产品品质方面,加拿大鹅一直强调功能性,比如户外环境里的保暖性、耐用性、轻薄性、防水性等,同时也非常注重功能性面料的开发,以及产品设计感的提升,通过与Y/Project、Concepts、OVO、陈安琪等全球知名时装设计师及品牌合作,给予消费者更多惊喜。

不过,若只停留在产品打造层面,而没有渠道拓展,显然是难以实现盈利的。渠道方面,加拿大鹅长期以来也较为重视中国市场的门店增设,2023财年,加拿大鹅在全球共开设了10家专门店,其中有4家开在中国。2024财年,公司计划在美国、中国内地、日本等地开设16家专门店,并预计其中绝大多数新增专门店将在下半年投入运营。同时提升数字化能力,增加门店客流并优化库存管理。

据中信证券预计,中国羽绒服市场未来至少有20%以上的增量存在。相比欧美国家30%-70%的羽绒服普及率,中国还有90%的空白市场大有可为。鉴于亚太市场已取得良好表现,加拿大鹅继续从产品和渠道两方面出发,打造中国市场增长级,有望实现业绩端更正向的反馈。

作者:Tiny

来源:美股研究社

关键词: